Frente a la pregunta ¿en qué invertir?, necesitamos primero identificar cuáles son nuestros objetivos de inversión, si esperamos que se cumplan en un horizonte de corto o largo plazo y qué tipo de activos pueden conformar nuestro portafolio, de acuerdo al perfil de riesgo.

Teniendo estos factores definidos, es importante evaluar un componente muy relevante, que puede ser transversal a los diferentes activos, y es comprender en qué regiones, de acuerdo al contexto macroeconómico, político y ciertas tendencias sociales que pueden ser coyunturales o más estructurales, podemos encontrar las mayores oportunidades de inversión.

Leer también: Continuamos positivos en Renta Variable ante datos del mercado laboral de EE. UU.

Es aquí, en donde, bajo un escenario global de “aterrizaje suave” y mayores tensiones geopolíticas, estamos viendo cómo Latinoamérica se posiciona en los portafolios como una región atractiva, considerando fundamentales como:

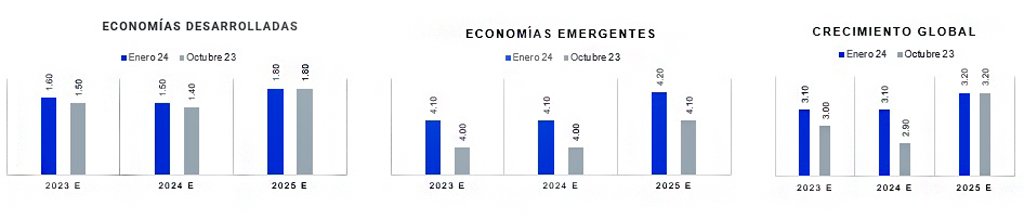

Perspectivas de crecimiento

Las perspectivas globales del Fondo Monetario Internacional, demostraron mejorías, tanto para economías desarrolladas como emergentes, lo cual dentro de una fragmentación política global, puede favorecer el rol exportador de Latinoamérica, tanto para sus pares emergentes como países desarrollados.

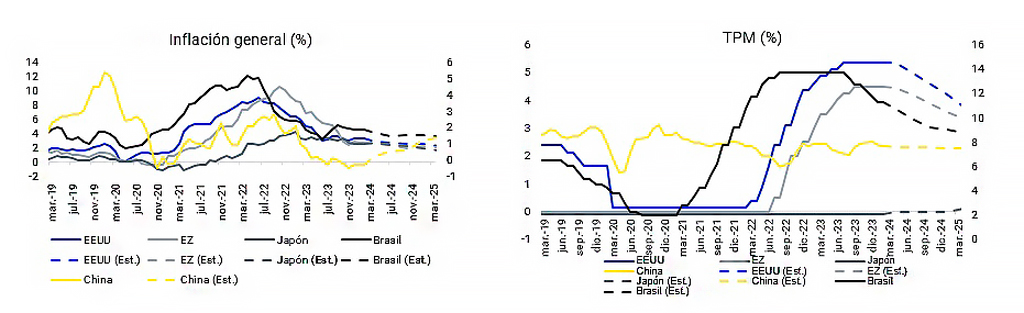

Ciclos de recortes de tasas y convergencia de inflación

En general, tenemos unos vientos de cola del lado de la política monetaria e inflación bastante buenos, considerando que Latinoamérica se encuentra en un ciclo de recortes de tasas y convergencia de la inflación más avanzado frente a otras regiones, principalmente en países como Chile, Brasil y Perú.

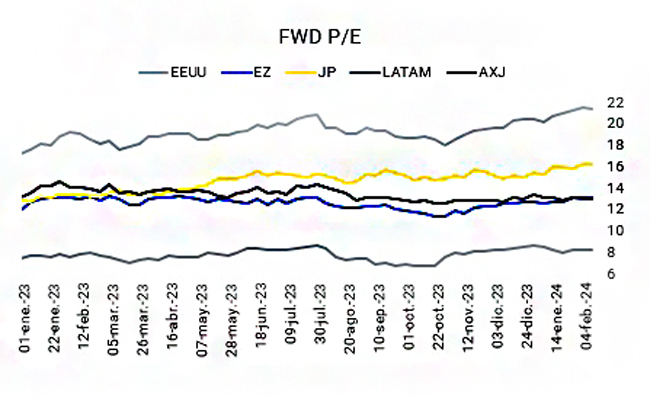

Valoraciones atractivas

Latinoamérica presenta descuentos atractivos frente a mercados desarrollados, tal y como se observa en la siguiente gráfica.

Dentro de cada país, tanto para inversiones en Renta Fija como en Renta Variable, es importante comprender los riesgos asociados a la inversión que vamos a hacer, sumado a buen entendimiento de nuestro perfil de riesgo, siempre con la ayuda de un asesor financiero, para seleccionar los instrumentos adecuados.

Se recomienda estar actualizado de las tendencias y los comportamientos de los mercados, el impacto del contexto global en la región y sus países, así como las expectativas para los sectores, empresas o gobiernos emisores de los títulos sobre los cuales haremos las inversiones.

Igualmente, en el proceso de inversión, la selectividad y la dispersión son claves para construir un portafolio diversificado, mitigando la volatilidad y la alta correlación de ciertos activos.

Leer también: La diversificación del portafolio como estrategia de inversión para este 2024

Dentro de los países en donde tenemos presencia, tenemos el siguiente posicionamiento, el cual puede variar en el corto plazo, dependiendo de los eventos globales y locales que afecten el desempeño de los activos:

- México

Mantenemos la visión neutral en la Renta Variable local, teniendo en cuenta que el crecimiento esperado se mantiene en terreno positivo y el sentimiento sigue siendo favorable por el nearshoring. No obstante, monitoreamos el ruido electoral de las campañas en México, que pueden seguir agregando presiones inflacionarias.

En cuanto a la Renta Fija, esperamos que el inminente ciclo de recortes beneficie la estrategia de duración, aunque la relajación de la inflación y la actividad en EE. UU. serán condiciones necesarias para esto.

Por otro lado, las inflaciones implícitas en los nodos cortos muestran atractivo, lo que nos motiva a relajar la subponderación en este tipo de instrumentos de cara los riesgos inflacionarios que siguen siendo elevados.

- Chile

Aunque mantenemos la sobreponderación a la bolsa, tenemos cada vez mayor cautela frente a los riesgos regulatorios, con la discusión de una nueva Reforma Tributaria que busca incrementar la carga impositiva y la posible sobreoferta del litio.

Por otro lado, seguimos privilegiando la Renta Fija local, pero es claro que, hasta no materializarse un descenso de la inflación y la actividad en EE. UU., esta familia de instrumentos seguirá estando presionada. En cuanto a la estrategia de duración, continuamos favoreciendo tasas de largo plazo, a pesar del incremento global y local, mientras que sobreponderamos los instrumentos reales sobre los nominales, considerando la aceleración de la inflación en el corto plazo.

- Perú

La curva de retornos de los bonos del Tesoro peruano se empinó levemente a lo largo del mes de abril. Este comportamiento se explica por los inminentes retiros de los fondos de pensiones, que impulsan principalmente a las tasas mayores plazos. Consecuentemente, y teniendo en cuenta que la política monetaria cuenta con poco espacio para reducir las tasas, pasamos a preferir las duraciones más cortas.

- Colombia

La pendiente de la curva de rendimientos continúa elevada, lo que nos lleva a esperar valorizaciones en los títulos a largo plazo, mientras que vemos a los de corto plazo en valores justos. Además, el mercado anticipa recortes más agresivos en el futuro. Consecuentemente, estamos reforzando nuestra postura positiva respecto a la duración en la Renta Fija local.

Por otra parte, la inflación implícita de los títulos con tasa real, es muy superior a la inflación efectivamente esperada, lo que nos hace estimar poco margen de valorización frente al potencial que observamos en las tasas nominales, por lo cual, mantenemos preferencia por las tasas nominales sobre las reales.

- Uruguay

Para nuestros portafolios de Renta Fija local continuamos con un leve sesgo largo en duración, mientras que seguimos sobreponderando las tasas en pesos nominales por sobre las reales, aguardando un mejor punto de entrada para movernos hacia un posicionamiento más neutral, teniendo en cuenta los importantes ajustes a la baja observados durante febrero en las tasas reales.

Las opiniones y expresiones contenidas pueden ser modificadas sin previo aviso. El resultado de cualquier decisión de inversión u operación financiera realizada con el apoyo de la información que aquí se presenta, es de exclusiva responsabilidad del cliente.